В командировке сотрудник может пользоваться услугами такси, если это разрешено работодателем. Такие поездки будут оплачены при наличии закрывающих документов и подтвержденной производственной необходимости затрат. Рассказываем, как отражать такие расходы в бухгалтерском и налоговом учете.

Налоговый учет расходов на такси в командировке

Служебная командировка — это совершаемая по распоряжению работодателя поездка сотрудника для выполнения служебного поручения вне места его постоянной работы. Все расходы работника, связанные с командировкой, включая затраты на проезд туда и обратно, работодатель обязан ему возместить (ст. 166, 167 ТК).

Налог на прибыль

Затраты на такси можно учесть при расчете налога на прибыль, если они имеют экономическое обоснование и подтверждаются соответствующими документами (п. 1 ст. 252 НК, письмо Минфина от 10.11.2022 № 03-03-06/3/109215).

В первых двух случаях расходы на такси входят в состав затрат на проезд к месту командировки и обратно, поэтому в целях налогообложения их можно отнести к прочим расходам, связанным с производством и реализацией (пп. 12 п.1 ст. 264 НК).

Стоимость поездок на такси в месте командировки, указанных в третьем пункте, тоже можно отнести к прочим расходам на производство и реализацию, так как перечень командировочных расходов в ст. 264 НК не является исчерпывающим, а Трудовой кодекс обязывает работодателя возмещать все согласованные с ним расходы, совершенные в командировке. Сотруднику нужно заранее согласовать такие траты с работодателем, при этом поездки должны носить служебный характер (пп. 12 и 49 п. 1 ст. 264 НК, ст. 168 ТК, письмо Минфина от 20.10.2017 № 03-03-06/1/68839).

Порядок возмещения затрат на такси нужно зафиксировать в локальном акте — коллективном договоре, положении о командировках и т. п., указав все ситуации, когда командированный работник имеет право брать такси в производственных целях. Отсылка к такому документу необходима для обоснования произведенных затрат работника на проезд.

НДС

НДС, выделенный в чеке, можно принять к вычету исключительно при оплате проезда на такси до места командировки и обратно, при этом достаточно чека или БСО с выделенной в нем суммой налога (п. 7 ст. 171 НК). Во всех прочих ситуациях для получения вычета по НДС необходимо наличие счета-фактуры.

Принять к вычету такой НДС можно в том налоговом периоде (квартале), в котором вернувшийся из командировки сотрудник включил чеки по услугам такси в свой авансовый отчет — позднее это сделать невозможно (письмо Минфина от 14.07.2020 № 03-07-14/61018).

Ключевым условием для вычета является использование услуг такси в командировке, связанной с деятельностью, облагаемой НДС. Иначе налоговые органы могут оспорить право на вычет, ссылаясь на использование такси в деятельности, не подпадающей под НДС.

УСН «доходы минус расходы»

При применении УСН с объектом «доходы минус расходы» учет затрат на такси зависит от целей поездки и схож с налогообложением прибыли.

Траты на такси в составе командировочных расходов на УСН «доходы минус расходы» учитывают (п. 2 ст. 346.17 НК):

- на дату утверждения авансового отчета — если оплата произведена работником за счет выданного перед командировкой аванса;

- на дату погашения задолженности перед работником — если он оплачивал проезд за свой счет, а после утверждения авансового отчета ему возместили расходы.

НДФЛ

Компенсация стоимости проезда командированного сотрудника на такси относится к компенсационным выплатам, связанным с исполнением трудовых обязанностей (п. 1 ст. 217 НК).

Если поездки на такси осуществлялись в служебных целях в интересах работодателя и это подтверждено соответствующими документами, у работника не возникает налогооблагаемого дохода, а значит, компенсация стоимости его проезда не облагается НДФЛ. Это касается как проезда на такси до места командировки и обратно, так и поездок в период нахождения работника в командировке (письмо Минфина от 27.06.2012 № 03-04-06/6-180).

Компенсация расходов на такси, не подтвержденных документами, осуществляется на усмотрение работодателя и облагается НДФЛ.

Страховые взносы

Страховые взносы не начисляются на стоимость проезда на такси до места назначения и обратно, на проезд в аэропорт или на вокзал (п. 2 ст. 422 НК, п. 2 ст. 20.2 закона от 24.07.1998 № 125-ФЗ).

Что касается поездок на такси в месте командировки, то они не упоминаются в закрытом перечне п. 2 ст. 422 НК и ст. 20.2 закона № 125-ФЗ, следовательно, во избежание разногласий с ФНС и Соцфондом, на компенсацию за них нужно начислять страховые взносы, как на выплаты в рамках трудовых отношений (пп. 1 п. 1 ст. 420 НК).

В то же время, не исключено, что в случае споров с налоговиками и СФР, суд примет сторону страхователя — такие примеры в арбитражной практике есть (например, постановления ФАС Западно-Сибирского округа от 16.04.2014 по делу А27-6171/2013, АС Волго-Вятского округа от 25.05.2017 № Ф01-1678/2017).

Какими документами подтверждаются расходы на такси

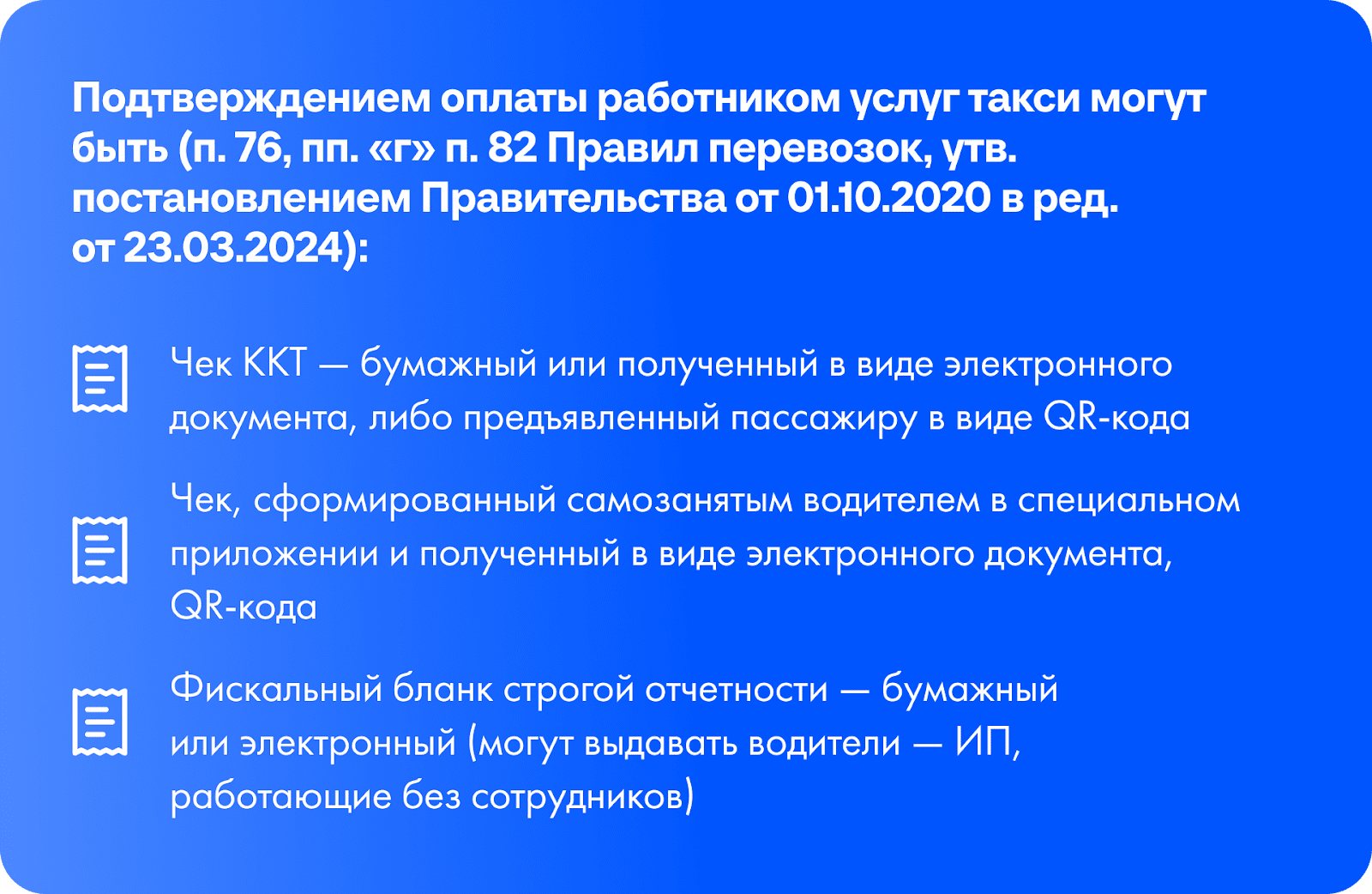

Вернувшись из командировки, работник сдает в бухгалтерию авансовый отчет о произведенных расходах, приложив к нему подтверждающие документы.

В подтверждающем документе должны присутствовать:

- наименование или ФИО перевозчика;

- номер документа;

- дата выдачи;

- наименование оказанной услуги;

- сумма оплаты.

Для экономического обоснования использования услуг такси можно попросить работника составить письменный отчет (служебную записку или заявление по утвержденной работодателем форме) с указанием маршрута поездки и объяснением причин, по которым был выбран данный вид транспорта. Например, необходимость поездки на такси в командировке может быть вызвана отсутствием общественного транспорта, срочностью, перевозкой важных документов, или иной причиной, связанной с работой.

Бухгалтерский учет расходов на такси в командировке

В бухучете стоимость услуг проезда на такси в командировке учитывают как расходы по обычным видам деятельности. Они признаются на дату утверждения авансового отчета руководителем (п. 5, 16 ПБУ 10/99).

Проводки выглядят так:

- Дт 71 Кт 50 (51) — выдача денег под отчет сотруднику;

- Дт 44 (08, 10, 20, 26) Кт 71 — стоимость услуг такси отнесена на расходы.

Проводки в случае компенсации работнику стоимости поездки на такси:

- Дт 26 (44, 08) Кт 73 — начислена компенсация стоимости проезда;

- Дт 73 Кт 50 (51) — компенсация выплачена работнику.

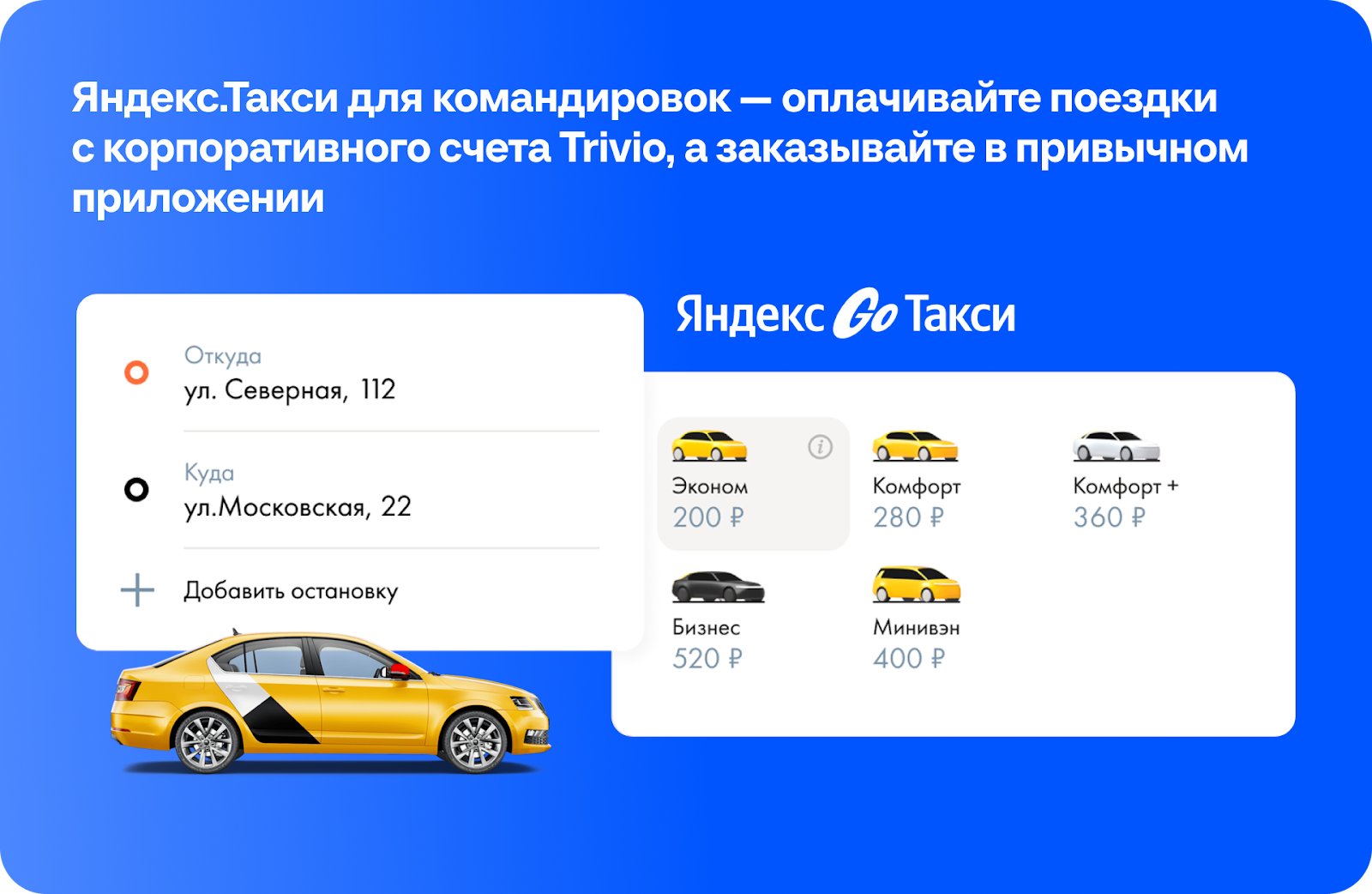

Оформить Яндекс.Такси для командировки можно прямо в Trivio. Достаточно зайти в личный кабинет и создать ваучер на такси, в котором можно указать доступные классы автомобилей и период поездок. Оплатить поездку с корпоративного счета просто — перейдите в приложение Яндекс GO, закажите машину и выберите способ оплаты «Тривио Сервис».